Куда можно вкладывать небольшие суммы денег. Куда инвестировать небольшую сумму денег? Золотые правила успешного инвестирования

Сегодня существует множество вариантов, куда можно инвестировать небольшую сумму денег на короткий или длительный срок, чтобы они принесли доход.

Практически каждый человек стремится делать накопления и ищет эффективные способы вложения своих денежных средств. Эксперты не советуют хранить свои деньги «под матрасом». Капитал, даже небольшой, должен работать и приносить дополнительный доход. Каждому человеку стоит рассмотреть варианты, куда можно инвестировать небольшую сумму денег без особых проблем.

Мы определили эти области, и это то, как мы можем максимизировать доходность, - говорит он. В то время как жилищное пособие выплачивается непосредственно арендодателю на данный момент, он указывает, что есть планы по его выплате непосредственно арендатору в соответствии с новой программой всеобщего кредитования правительства, которая разворачивается по всей стране посредством осень.

Он также говорит, что инвесторы должны быть уверены, что люди, управляющие проектами, знают, как сдать в аренду объекты, так что периоды пустоты, когда собственность остается пустой, сведены к минимуму. Он указывает на обвинения, связанные с такой схемой, которые не несущественны. Затем он получает 15% годовых от годового дивиденда и окончательной продажи. И как вы получаете свои деньги? Это, конечно, не «легкий доступ», как говорит Иса, говорит г-н Модрей.

Зачастую случается так, что люди работают на протяжении всей жизни, но при этом не имеют никаких накоплений. Это происходит из-за того, что они неэффективно тратят свои деньги. Доступных вариантов для инвестирования существует довольно много:

- Недвижимость;

- Акции, ценные бумаги;

За последние годы в нашей стране произошло немало экономических потрясений, так что люди начинают задумываться о том, что правильные инвестиции помогают не только сохранять, но и приумножать свои деньги.

Если вы хотите вернуть свои деньги, вы можете в конечном итоге подождать, может быть, даже год или больше в плохой ситуации, и если он полагается на них, продавая недвижимость, это может занять много месяцев, прежде чем деньги на самом деле материализуются, - говорит он.

«Если рынок недвижимости падает - и есть все шансы, которые он мог бы сделать, учитывая, что цены на данный момент выглядят довольно скудными - тогда вы действительно можете потерять деньги». Фрейзер Фернхед говорит, что получение ваших денег - это просто вопрос поиска другого инвестора, желающего купить вашу долю, и это то, что всегда хорошо срабатывало.

Понятие «небольшой суммы денег» для инвестирования для каждого человека будет разным. В некоторых случаях можно откладывать по 1000 рублей, в других ситуациях требуется разовая сумма для вложения. Оптимальным вариантом можно назвать инвестиции от 50 000 рублей, потому что в этом случае уже можно рассчитывать на более-менее заметную прибыль.

Это может быть относительно легко сделать на растущем рынке, но, безусловно, будет намного сложнее на плоском или падающем рынке. Этот материал предназначен только для общей информации и не является инвестиционной, налоговой, юридической или иной формой консультаций. Вы не должны полагаться на эту информацию, чтобы принимать какие-либо решения. Ссылки на внешние сайты предназначены только для информации и не являются индоссаментом. Всегда получайте независимые профессиональные консультации для своей конкретной ситуации.

Главные недостатки этого способа

И у вас может быть работа, которую вы любите, что просто не очень хорошо оплачивается. Но зарабатываете ли вы много денег или немного, вам нужно сделать небольшие инвестиции, чтобы вы могли с комфортом уйти на пенсию в один прекрасный день. Если у вас уже нет больших денег для работы, вы не можете просто принимать инвестиционные сборы в качестве цены на бизнес. Вот пример, иллюстрирующий эту точку. Гонорар в размере 25% звучит хорошо, очень низко!

Иностранная валюта в качестве инструмента инвестирования

Наиболее привычный способ для многих наших соотечественников - это покупка долларов или евро. К сожалению, рубль, как национальная валюта, не всегда пользуется доверием, особенно в вопросах хранения сбережений. Люди помнят различные экономические кризисы, которые случаются с периодичностью 7-10 лет. Каждый такой период характеризуется подорожанием иностранной валюты, в первую очередь евро и долларов.

Вам не нужен советник для инвестиций на фондовом рынке. Вам просто нужно найти услугу с минимальным минимумом, чтобы начать работу и низкие комиссионные. не имеет минимальных инвестиций и не имеет минимального баланса. И это не требует больших знаний для начала. Самое большое решение, которое вы должны сделать, - это сбалансировать ваши инвестиции между акциями и облигациями. Чем моложе ты, тем тяжелее взвешен в сторону запасов, которые должны быть. Акции более рискованны, но имеют более высокую норму прибыли, чем облигации.

Чем ближе вы к пенсии, тем больше вы привязываетесь к облигациям. Не все согласятся, но мое самое важное правило о личных финансах - заплатить себе в первую очередь. Вы не можете тратить деньги, которые никогда не увидите. Автоматизируйте все, что сможете, свои счета за коммунальные услуги, аренду или ипотеку, и, самое главное, деньги, которые вы инвестируете.

Таким образом, иностранная валюта представляется собой отличным вариантом для инвестиций и хранения своих накоплений. Кроме того, статистика показывает, что стоимость валюты стабильно растёт, так что это ещё и неплохая возможность заработать.

У этого варианта есть свои недостатки:

- Низкие процентные ставки.

- Постоянное колебание курса.

- Непредсказуемость экономической ситуации.

Не стоит пытаться предсказать рост или падение стоимости валюты, если вы не обладаете опытом и соответствующими знаниями. Изменения зачастую происходят непредсказуемо, а общий годовой рост в общей сложности получается не таким большим. Вложения в иностранную валюту можно считать неплохим способом сохранения денег, но не заработка.

Сумма денег, которую вы хотите инвестировать каждый месяц, должна быть включена в ваш бюджет, а не только деньги, оставшиеся в конце месяца. Потому что, если вы не отложите это, в конце месяца не осталось денег, вы потратили его. Но не переусердствуйте. Вы можете вытащить деньги из своих инвестиций, чтобы покрыть короткое падение, но это идет вразрез с целым купите и удерживайте этос от инвестиций.

Чтобы обеспечить стабильный доход с онлайн проекта, необходимо

Может быть, у вас есть лучшая работа или рейз на вашем нынешнем. И вы хотите чего-то, и хотите что-то делать. Покупать вещи и делать вещи стоит денег. Если вы совершили большой скачок, от разбитого студента-колледжа до хорошей зарплаты, взрослой работы, у вас может возникнуть соблазн обновить все аспекты вашей жизни. Хорошее место, лучший автомобиль, большой шкаф. Но об этом не думают богатые люди в таких ситуациях.

Инвестиции в драгоценные металлы

С иностранной валютой по популярности вложения средств можно назвать драгоценные металлы. Некоторые люди решают инвестировать в ювелирные украшения из золота, серебра и платины. Однако они обладают низкой ликвидностью, т.е. вряд ли принесут существенную прибыль в будущем. Изначальная стоимость может вырасти через 5-7 лет, однако зачастую продать их можно только за 70-80%, так что вся прибыль сходит на нет.

Обучение, как победить образ жизни, ползучесть

Повреждение образа жизни может проявляться во многих формах и начинаться, а затем выходить из-под контроля. Признание этого является первым шагом к его завоеванию. Они берут эти новые деньги и вкладывают их, сохраняя прежний уровень жизни. Это не значит, что вы не можете потратить немного денег, вознаграждая себя за тяжелую работу, когда вы закончили учебу или получили повышение или новую работу; это просто означает, что вы не сходите с ума, «рассматривая себя». Вы не щенок.

Лучше всего обратиться в ближайшее отделение Сбербанка, где можно купить золотые слитки и монеты, изготовленные по ГОСТ. Для удобства также можно открыть «металлический счёт». Он отображает количество физического металла в собственности, за стоимостью которого можно наблюдать по актуальному курсу.

Это позволит избежать проблем, как с хранением, так и с продажей. Для покупки или открытия счёта нужно только предъявить паспорт. Сотрудник банка осматривает слиток и демонстрирует его клиенту. Он также оформляет кассовую выписку и выдаёт сертификат на каждый слиток. Все операции облагаются НДС, а банк выступает гарантом безопасности.

Но многие низкооплачиваемые работники не работают для работодателей, которые предлагают план 401 тыс. Человек. Когда вы снимаете эти деньги во время выхода на пенсию, после пяти лет он не будет облагаться налогом. Существует налоговый кредит, называемый сберегательным кредитом для плательщиков налога с низким и средним уровнем дохода, которые экономят на пенсии.

Некоторые низкооплачиваемые работники по найму также могут иметь право на получение Налогового кредита с гарантированным доходом. Если вы это сделаете, это может уменьшить сумму налогов, которые вы должны, и может дать вам возврат налога. Работники с низкой заработной платой, вероятно, уже очень осторожны с деньгами. Вы должны быть, когда у вас нет зарплаты, чтобы не платить за аренду. Но просто следите за маленькими, глупыми вещами.

Эксперты признают, что инвестирование в драгметаллы является одним из самых надёжных способов. По показателям надёжности и стабильности золото и серебро опережают инвестиции в валюту. Это один из лучших вариантов для тех, кто рассматривает хранение средств на длительный срок 5-10 лет и более.

У драгметаллов есть свои недостатки:

Соды на бензоколонке, дополнительные полдюжины вещей, которые не были в вашем списке продуктов. Отслеживайте каждый цент, который вы тратите на один месяц. это здорово, но если вы используете наличные деньги, и многие из нас делают для этих небольших предметов, это может не проявиться. Отслеживайте эти покупки наличными и посмотрите, что вы можете вырезать.

Рональд Рид был человеком Вермонта, который работал механиком, а затем уборщиком с неполным рабочим днем, когда ему было скучно, когда его уволили. Он жил просто и вложил свои деньги. Если бы это было достаточно для него, это было бы достаточно для вас. И если бы это сработало для него, как это ясно, это сработает и для вас.

- Невысокая доходность;

- Длительные сроки хранения;

- Сложности в обслуживании.

Большой популярностью пользуются Инвестиционные монеты, выпускаемые Центробанком. Их цена зависит от массы и содержания драгметаллов. Их может купить практически любой желающий. В продаже есть также Памятные монеты, но это не более чем сувенир. Вкладывать деньги можно только в Инвестиционные монеты из золота, серебра, платины и палладия.

Каждый человек заслуживает удобного выхода на пенсию, и каждый может. Мелкие инвестиции каждый месяц наверняка будут складываться. Это просто планирование, дисциплина и знание того, как воспользоваться преимуществами предлагаемых вам перерывов. Он не уверен, что следующий этап финансирования его компании будет проходить. Хотя он верит в бизнес-модель и миссию компании, в некоторые дни он думает, что у него не будет работы через три недели.

Хотя он отличный заставка и зарабатывает приличный доллар, он не богат. Из-за того, как в этой стране структурируется инвестирование малого бизнеса, вероятность соединения Павла и Дэвида была бесконечно мала. Не только эти два человека пропали без вести. Поскольку небольшие компании движут работой и экономическим ростом, экономика страны теряет, когда Павел и Дэвид не соединяются. И поскольку нынешняя система финансирования является предвзятой, некоторые малые предприятия гораздо реже получают финансирование, несмотря на их достойные идеи.

Банковские депозиты — это ваши инвестиции

В последние 5-10 лет доверие к банковскому секторы со стороны обычных людей заметно выросло, поэтому на лидирующие позиции в вопросах хранения и инвестирования собственных средств вышли банковские депозиты. Сегодня на выбор предлагается огромное количество разных вкладов, отличающихся процентной ставкой, условиями обслуживания, дополнительными возможностями и т.д. Регулярно банки устраивают сезонные акции и предлагают довольно неплохие варианты.

Последние события могут изменить все это. Чтобы повысить первоначальные начальные деньги, владельцы малого бизнеса обычно сначала используют свои сбережения, а затем обращаются к своим друзьям и семье. Если они становятся достаточно большими и имеют определенные амбиции и контакты, они могут получить финансирование венчурного капитала или финансирование прямых инвестиций, что и ожидал Пол.

Эти источники капитала усиливаются, если вы богаты и хорошо связаны. У ваших друзей и семьи есть дополнительные деньги, чтобы инвестировать в ваш бизнес? Вы знаете кого-нибудь, с кем можете поговорить в банке? Как насчет впечатляющих людей в мире венчурного капитала? Многие люди с хорошими идеями закрыты.

Открыть свой банковский счёт может каждый человек буквально за несколько минут. Большой популярностью пользуются счета-копилки, которые можно регулярно пополнять небольшими суммами денег. Их достоинство заключается в том, что средства остаются доступными для использования, но при этом идёт постоянное начисление по процентной ставке. Классические вклады на определённый период — 3 месяца, 1 год, 2 года — предлагают более выгодные условия.

Повышение денег стало намного проще. С наградами сайты, стартапы с хорошими идеями собирают деньги в обмен на вознаграждения. Награда здесь была возможность заказать устройство. Сайты вознаграждений показывают, что компании могут получать большие суммы денег за счет небольших взносов от большого числа людей. Сайты вознаграждения предназначены для потребителей, которые любят новые продукты и хотят поддерживать новые идеи.

Традиционно, чтобы получить финансирование частного капитала, вы должны продать аккредитованным инвесторам - самым богатым 1% населения, грубо говоря. Идея заключалась в том, что люди с высоким уровнем богатства достаточно сложны, чтобы понимать инвестиционный риск. К сожалению, это оставляет Давидс мира - инвесторы, которые являются сложными, но богатыми - закрыты из этих типов инвестиций.

К недостаткам банковских депозитов можно отнести:

- Небольшая процентная ставка;

- Отсутствие возможности использовать свои средства в любой момент;

- Зависимость от условий, надёжности и репутации банка.

Процентная ставка составляет в среднем 8-12% годовых, так что прирост будет не такой существенный. Кроме того, банки выдвигают достаточно жёсткие условия, в частности средства нельзя получить раньше оговоренного срока. Тем не менее, банковские депозиты для инвестирования являются одним из лучших вариантов по соотношению надёжности, доступности и доходности.

Какие есть более практичные варианты, чтобы получать реальный доход при небольших инвестициях?

Частные размещения акций не всегда много. Посредники, которые предлагают эти и консультантов, которые продают эти, похоже, наиболее вероятны для зарабатывания денег. Рост интернет-порталов, созданных для подключения небольших компаний с аккредитованными инвесторами, имеет потенциал для сокращения промежуточных расходов. Тем не менее сектор остается небольшим.

Вклады в ценные бумаги

Вместо этого они вычистили изъятия из законодательства о ценных бумагах, которое большинство из нас игнорировало в течение 80 лет. Условия варьируются, но, как правило, инвесторы подвергаются ограничениям в отношении инвестиций, а компаниям ограничена сбор денег. Как инвесторы, так и компания обычно должны проживать в государстве.

Инвестиции в недвижимость

Многие наши соотечественники называют недвижимость одним из лучших вариантов для инвестирования. Данное утверждение имеет под собой определённые основания. Если рассмотреть экономическую ситуацию в нашей стране на протяжении последних 20 лет, то недвижимость действительно представляется стабильным и ценным активом. Таким инвестициям практически не страшны экономические потрясения, потому что стоимость самостоятельно подстраивается под рыночную ситуацию.

Это музыка для ушей людей, которые хотят инвестировать на местном уровне. Деревенская власть - еще один пример сбора денег с использованием исключения. Этот посредник помогает организациям создавать и финансировать проекты по солнечной энергии. Неаккредитованные инвесторы могут инвестировать, иногда с лимитами - 10% от их собственного капитала, скажем, или 10% от их чистой прибыли.

Начать инвестирование, даже с небольшими деньгами

Она является автором предстоящей книги «Больше денег, больше смысла». Легко говорить себе об инвестировании, если у вас едва ли есть деньги, чтобы мириться. Но несколько долларов, которые у вас есть, могут пойти далеко - если вы начнете. Вы откладываете инвестиции, потому что считаете, что у вас недостаточно денег? Вы могли бы даже использовать запасные изменения для создания инвестиций.

Чаще всего в качестве активов выступают квартиры, дома и земельные участки. Если есть финансовая возможность, то можно покупать торговые и офисные площади. Отдельно стоит отметить, что такие активы не будут лежать мёртвым грузом — их можно сдавать в аренду или использовать иным способом.

Достоинств у таких инвестиций много, но есть и недостатки:

- Для инвестирования требуется крупная сумма денег;

- Сделки по купле-продажи требуют довольно много сил и времени;

- Активы следует внимательно выбирать и оценивать.

Рынок недвижимости в нашей стране подвержен изменениям. Квартиры в старых домах могут потерять свою ценность из-за естественного износа, а в эксплуатацию постоянно вводятся новые жилые площади. Кроме того, для инвестирования в недвижимость требуется несколько сотен тысяч или даже миллионов рублей.

Экспертная оценка инвестиций в недвижимость

Маргарита Кабалкина

Консультант отдела исследований рынка CBRE

В 1 полугодии 2017 в объекты недвижимости в России было инвестировано 1,6 млрд. долл, что на 36% ниже, чем в 1П 2016 (2,5 млрд. долл), однако на 15% превосходит объем инвестиций в 1П 2015 года (1,4 млрд. долл).

Доля иностранных инвестиций выросла с 4,6% в 1 полугодии 2016 года до 34% в 1П 2017 года (на 29,4 п.п.).

На долю глобальных компаний пришлось 15% совокупного объема инвестиций в 1П 2017.

Среди крупных сделок этого года можно выделить: покупку ТРК Лето компанией Malltech при участии Goldman Sachs (153 млн. долл) и БЦ Legion II инвест. компанией UFG Asset Management Group (100 млн. долл).

Ставки капитализации для разных сегментов недвижимости составляют: офисы – 9,75%, ритейл – 10%, склады – 12,5%.

Вклады в ценные бумаги

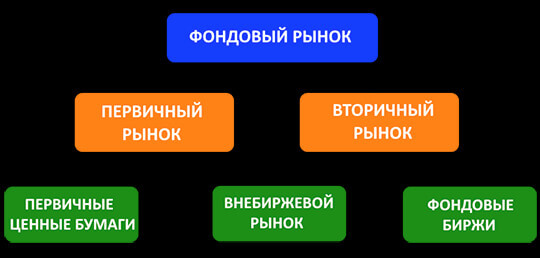

В последние годы набирают популярность инвестиции в ценные бумаги — акции, облигации, векселя, депозитные сертификаты. Ценные бумаги закрепляют права на какие-либо активы, капитал, ресурсы. Акции - это доли владения определённой компании, дающие право на получения части от общей прибыли (дивидендов). К сожалению, наши соотечественники зачастую не обладают достаточной финансовой грамотностью, чтобы правильно оценивать преимущества и перспективы.

В России торговля акциями осуществляется на Московской бирже (ММВБ и РТС), среди международных площадок выделяется Лондонская биржа, NASDAQ. Прибыль формируется за счёт колебаний курсовой стоимости, и есть немало примеров того, как на этом зарабатывали целое состояние. Однако физические лица не допускаются к торгам, поэтому купить акции можно только через брокеров. Для этого нужно зарегистрироваться, открыть свой брокерский счёт онлайн и совершить необходимые сделки.

Недостатки игры на рынке акций и ценных бумаг:

- Высокие риски и вероятность потери своих денег;

- Требуются знания технического и фундаментального анализа;

- Сложность оценки перспектив и возможностей для заработка.

Став владельцем акций определённой компании, можно заработать на дальнейшей продаже, когда стоимость вырастет. Также можно остаться собственником и получать дивиденды один 1-2 раза в год. Средства поступают на банковский или брокерский счёт. Для покупки нужно выбрать надёжного брокера, зарегистрироваться и заключить договор, купить акции по телефону или через специальное приложение.

Для совершения сделок иногда используются облигации — долговые ценные бумаги, векселя — ценные бумаги на обязательства, банковские депозитные и сберегательные сертификаты, закладные, чеки и т.д. (см. , ).

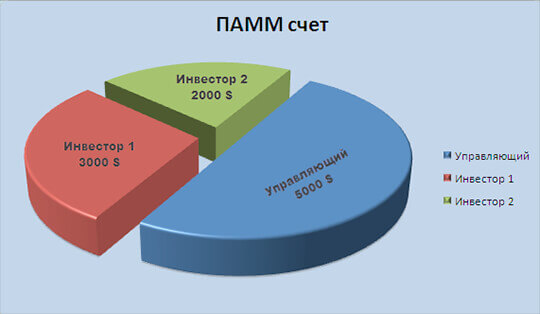

ПАММ-счета для заработка

Несколько лет назад в нашей стране различные специалисты начали работать с ПАММ-счетами, а сегодня и обычные люди начинают проявлять интерес к этому делу. Это потенциальная возможность для заработка. Такая система технически упрощает процесс управления деньгами и совершения сделок на бирже.

ПАММ-счёт формируется из денежных средств нескольких участников. Эти средства используются для совершения различных сделок с ценными бумагами или валютой. Все операции проводит доверительное лицо — брокер или управляющий. Вся прибыль пропорционально распределяется между участниками ПАММ-счёта. К преимуществам относят высокий уровень контроля собственных сбережений, простой и быстрый вывод денежных средств, достаточно простая и прозрачная деятельность. При инвестировании даже небольшой суммы денег можно за короткий срок получить ощутимую прибыль.

Инвестирование в ПАММ-счета имеет свои недостатки:

- Необходимость понимания торговых процессов и особенностей ПАММ-счетов;

- Наличие недобросовестных трейдеров и посредников для торговли;

- Сложность оценки существующих рисков.

Деятельность с ПАММ-счетами требует более сложного управления рисками. Услуги по управлению активами регулируются юридически и требуют лицензирования. Инвесторы также необходимо соблюдать законодательные требования, иначе он не сможет получить свою прибыль.

ПАММ-счета для инвестирования даже небольших сумм можно порекомендовать только тем, кто имеет опыт торговли на бирже. Всегда существует риск потери денег из-за мошеннических действий трейдера или выбора неудачной стратегии.

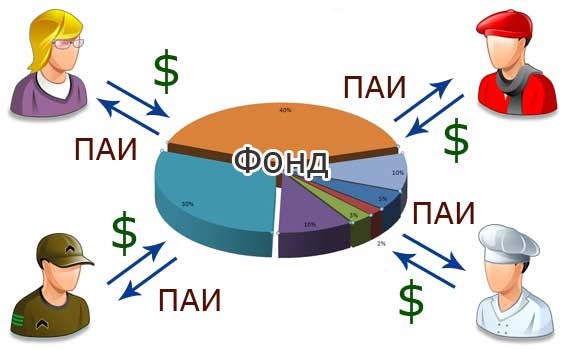

ПИФы как средство инвестирования

ПИФ - это паевый инвестиционный фонд. При покупке пая фактически покупается доля в этом фонде, представляющем имущественный комплекс. Вложенные средства переходят в распоряжении инвестиционной или трейдинговой компании, которая совершает различные сделки. Если человек не хочет делать собственные инвестиции, он может вложиться в инвестиционный фонд, которым управляют специалисты.

Фактически в этом случае требуется только правильно выбрать управляющую компанию. Инвестировать в ПИФы можно даже небольшие суммы денег в несколько тысяч рублей. К преимуществам относят высокую доходность, большой объём привлечённых средств и контроль со стороны государства.

При выборе такого способа инвестирования необходимо учитывать:

- Сложность оценки рисков;

- Закрытость основных финансовых показателей деятельности компаний;

- Отличия в деятельности некоторых ПИФов.

Открытые фонды отличаются высокой ликвидностью пая, при этом все инвестиционные риски диверсифицируются. Благодаря контролю со стороны государства обеспечивается хорошая прозрачность инфраструктуры паевых инвестиционных фондов. Брокер совершает различные операции, а инвестор получает доход в зависимости от своих вложений.

Во что инвестировать небольшие суммы с пользой?

Если вы располагаете небольшой суммой денег и ищите варианты для инвестирования, то необязательно останавливаться на консервативных вкладах в валюту или в банковские депозиты, либо на сверхрискованных ПАММ-счетах, акциях или ПИФах. Сегодня ценность представляют не только материальные активы.

Помните, самый выгодный актив — это вы сами!! Вложения денег в себя и в собственный потенциал, развитие необходимых вам навыков один из лучших вариантов инвестирования. Различные курсы помогают приобрести новые навыки, а сертификаты и дипломы упрощают трудоустройство. Знакомства и общение с людьми уже добившимся результатов, особенно в той сфере в которой вы хотите получить результат, может очень подсобить вам и зарядить на активные действия! Множество материала для самообразования, при должном желании, можно получить в открытом доступе совершенно бесплатно!

Прошли те времена, когда хранение денег на сберегательном счете в банке считалось общепринятой нормой. Сегодня все знают о том, что деньги должны не лежать мертвым грузом, а работать. Однако это простое правило не так легко реализовать на практике. Многим кажется, что небольшая сумма денег не подходит для инвестирования в бизнес или проект. В этой статье мы подробно расскажем о том, куда вложить небольшую сумму денег, чтобы получать постоянный доход.

Эксперты утверждают, что проблема инвестирования денег является сложным вопросом больше с психологической точки зрения, нежели с экономической. Страх вложить деньги в проект пересиливает экономическую целесообразность правила необходимости работы денег. Особенно когда речь идет не о большой сумме.

Люди считают вопрос инвестирования денег – прерогативой очень состоятельных и успешных бизнесменов. Вместе с тем, инвестирование – это способ вложения денег, независимо от суммы.

Чтобы сузить поиск интересных и действительно работающих идей для инвестирования денег, в этой статье мы ограничим бюджет до 50 тысяч рублей. Но это вовсе не означает, что нельзя идеи использовать для суммы в 5-10 тысяч рублей.

Здесь важнее понять принцип инвестирования и суть закона, запущенного Робертом Кийосаки о том, что «деньги должны работать».

Сохраняем или приумножаем?

Перед тем искать вариант инвестирования, важно четко определиться с целью. Если целью является сохранение капитала, то лучшим методом будет банковский вклад. Но при этом, банковский депозит – не лучшее средство для капитализации вклада и получения хорошей прибыли.

Даже при самых выгодных процентных ставках, к моменту окончания срока договора, инфляция нивелирует всю экономическую выгоду.

Вот здесь и придется выбирать между финансовым риском и приумножением капитала. Также важно понимать, что инвестируя деньги в любой проект, приносящий доход, важно выждать время.

Нельзя выдергивать деньги из оборота, будь то какой-либо бизнес проект или инвестирование в ПИФы.

Также необходимо проанализировать свои финансовые возможности и определиться с желаемым доходом. Деньги должны быть действительно свободными.

Золотые правила успешного инвестирования

Думая над тем, куда вложить небольшую сумму денег, чтобы их не потерять и чтобы они приносили доход, нужно четко понимать принцип инвестирования.

Правила успешного инвестирования помогут вам правильно распорядиться заработанными деньгами и не допустить ошибок, которые совершают многие новички.

Правило №1. Деньги должны быть свободными

Эксперты рекомендуют перед любым вложением денег, обеспечить себе так называемую «финансовую подушку». Это понятие пришло к нам с Запада и означает конкретную сумму денег, которая необходима для обеспечения жизнедеятельности.

Сюда входят расходы на питание, оплату коммунальных и медицинских услуг, покупку бензина и т.д. В зависимости о ситуации в семье, количества детей, нужно просчитать, какая сумма вам необходима на эти обязательные расходы в месяц. Теперь умножьте ее на 6 и получите ту сумму, которая и будет «финансовой подушкой» на 6 месяцев. Именно такой срок определяют эксперты наиболее выгодным для вложения денег.

Исключение из этого правила может составлять только пассивный доход с банковского вклада, который ранее был размещен в банке.

Правило №2. Наличие постоянного дохода

Инвестируя деньги, вы должны понимать, что нельзя деньги выводить из оборота. Вы должны иметь активный или пассивный доход, чтобы не выводить деньги из проекта на определенный временной промежуток.

Поэтому если вы не уверены, что в ближайшее время будете получать постоянный доход, то от инвестирования лучше отказаться.

Правило №3. Распределение денег по разным направлениям

Учитывая то, что мы рассматриваем конкретно инвестирование небольшой суммы денег, сложно будет ее распределить по разным направлениям.

Но для того чтобы понимать правила работы инвестиционного рынка, нужно знать, что диверсификация позволяет максимально минимизировать финансовый риск.

Правило №4. Планирование и стратегия

Установите четко цель своего инвестирования. Важно понимать, какую сумму вы хотите извлечь от того капитала, которым облагаете и за какой срок. Пропишите долгосрочную и краткосрочную цель. Это позволит вам определиться с вариантом инвестирования и выбрать наиболее оптимальный способ.

Правило №5. Изучите виды инвестирования

Перед тем как вложить деньги в проект или отдать их профессионалу для работы, изучите самостоятельно все доступные способы инвестирования, которые подходят для вашей суммы денег.

Соотнесите риски и возможности. Если будете инвестировать самостоятельно, то следует начинать с небольшой суммы денег и выбирать самые простые способы. Со временем, повысив опыт и уровень знаний, можно перейти к следующему уровню.

Следует осторожно относиться к предложениям получения быстрой сверхприбыли. На первый взгляд они кажутся очень заманчивыми, но зачастую несут за собой очень высокий неоправданный финансовый риск.

7 лучших способов вложения денег

- Инвестирование в золото или драгоценные металлы

- Покупка ценных бумаг

- Открытие собственного бизнеса

- ПАММ счета

Для того чтобы понимать суть каждого из этих видов инвестирования, их риск и возможности, давайте подробно рассмотрим каждый.

Инвестирование в золото или драгоценные металлы

Когда речь идет о небольшой сумме денег в 1-2 тысячи долларов, то покупка золота является оптимальным вариантом. Но, как и в случае с банковским вкладом, здесь речь идет скорее о сохранности денег, нежели о получении прибыли.

В отличие от банковского депозита, вкладывая в золото, вы будете независимы от процента инфляции. Золото не теряет в цене и с каждым годом его номинальная стоимость только повышается.

Статистика Сбербанка России показывает доходность металлических счетов за последние 5 лет в районе 84%. При этом цена за 1г золота с 2012 до 2017 выросла на 30%.

Вкладывая в драгоценные металлы (золото, платина, серебро), можно не переживать за то, что в конце срока договора, вы получите на руки сумму денег, которая уже не обладает той номинальной стоимостью, которой обладала в самом начале вклада.

Учитывая экономическую нестабильность в нашей стране и рост инфляции, инвесторы рекомендуют отдавать предпочтение именно такому вложению по сравнению с банковским вкладом.

Вы можете выбрать 4 варианта вложения:

- покупка золотых слитков;

- покупка монет;

- обезличенные металлические счета;

- приобретение акций, обеспеченных золотом.

Неоспоримым преимуществом такого вклада является доступность этого метода.

Здесь не нужно обладать фундаментальными знаниями в сфере инвестирования, чтобы просчитать прибыльность и риски проекта. Серебро приобретается в слитках от 50 г до 1000 грамм, палладий от 5 до 100 грамм.

Заключая договор, банк в обязательном порядке выдает документ, подтверждающий подлинность золота и его оценочную стоимость.

Что следует знать при таком способе инвестирования? Золото является имуществом, а это означает, что при продаже банку, необходимо будет оплатить налог в размере 18%.

Можно обойти этот момент, если приобрести вместо золота монеты. Дело в том, что они сами по себе уже являются деньгами, поэтому при продаже налогом не облагаются.

Еще одной разновидностью такого способа вложения средств являются ОМС (обезличенные металлические счета). Такой счет можно открыть в любом российском банке, располагающего лицензией на данный вид операции.

Видео. Инвестирование в золото

Клиент приобретает золото в банке по той цене, которая устанавливается на день совершения сделки и открывает ОМС. Закупочная цена драгоценного металла в банке будет выше, чем на бирже.

Открывая специальный счет, клиент конкретно с золотом дела не имеет. Он перечисляет деньги на счет, приобретая определенное количество граммов. При закрытии счета, банк возвращает ему денежный эквивалент по текущему счету.

При этом налог в размере 18 % за золото уже платить будет не нужно. ОМС не облагаются НДС. Дополнительно, на обезличенный счет начисляется процент, как и в случае с банковским депозитом.

А вот серьезным недостатком является финансовый риск. В отличие от депозитов, такие ОМС не страхуются банком. В случае банкротства банка, есть большая вероятность не вернуть свой капитал.

Подводя итог, следует сказать, что вкладывать деньги в золото и драгоценные металлы надежно, но не прибыльно. Если вы больше рассматриваете способ сохранения денег, то инвестирование в «золото» — оптимальный вариант с минимальным риском.

Если речь идет о получении быстрой прибыли, то этот путь не будет самым скорым.

- долгосрочная инвестиция;

- доступность;

- высокая ликвидность золота;

- драгоценные металлы не теряют свою ценность;

- возможность пассивного дохода.

- при продаже золота придется платить налог;

- высокая закупочная цена драгоценных металлов в банке;

- длительная инвестиция;

- не получится сразу получить большую прибыль.

Покупка ценных бумаг

Данный вид инвестирования относится к покупке акций и облигаций компаний. Ценная бумага – это документ, который дает определенные права на имущество или его часть.

Ценная бумага обладает рыночной и номинальной стоимостью. В чем различие? Рыночная цена формируется под влиянием предложений и спроса фондового рынка. Номинальная стоимость – это реальная цена, заявленная компанией. Она зависит от размера капитала компании. Говоря простыми словами, сумма всего уставного капитала делится на количество выпущенных акций компании.

Дивиденды выплачиваются акционерам исходя из номинальной, а не из рыночной стоимости. Как правило, номинальная стоимость – это весьма условный показатель и редко совпадает с рыночной стоимостью, которую формирует спрос.

Преимуществом такого инвестирования является то, что можно рассчитывать на хороший доход, который не сравнить с годовыми процентами от банковского депозита.

Минусом является то, что для управления инвестициями нужно хорошо разбираться в специфике работы фондового рынка.

Ценные бумаги – это один из самых нестабильных инструментов, который подвержен многочисленным внешним и внутренним экономическим факторам. Новичкам, которые все же хотят попробовать свои силы в инвестировании в ценные бумаги, эксперты рекомендуют приобретать дивидендные акции. По ним в любом случае удастся получить прибыль.

Открытие собственного бизнеса

Многие к данному виду инвестирования, учитывая небольшую сумму капитала, могут отнестись весьма скептически. Однако сегодня в Интернете можно найти массу бизнес идея открытия собственного дела с минимальными вложениями.

Вот лишь небольшой список:

- Выращивание домашних растений.

- Цветочный магазин.

- Открытие студии ногтевого сервиса.

- Салон шугаринга.

- Разведение нутрий или кроликов.

- Производство полуфабрикатов на дому.

- Домашнее ателье по пошиву и ремонту одежды.

- Изготовление гелевых свечей или мыла ручной работы.

- Организация свадеб.

- Клининговая компания.

ПИФ – это паевой инвестиционный фонд.

Данная организация основывается на доверительном управлении деньгами вкладчиков.

Целью такого фонда является управление средствами вкладчиков, при этом инвестиционными процессами занимаются профессионалы.

Проще говоря, вы позволяете экспертам распоряжаться капиталом, вкладывая их в различные сферы производства.

Следует отметить, что инвестирование в ПИФы сегодня уже не отличается такой популярностью, как еще лет 10–15 назад.

В начале 2000-х годов, стремительное развитие таких фондов позволяла своим вкладчикам извлекать из проектов до 500% прибыли. Сегодня речь о такой огромной прибыли не идет, но все еще является неплохим видом инвестирования.

Вложить деньги в ПИФ может любой гражданин, у которого есть деньги на покупку одного пая.

Пай – это одна часть, которая обладает своей номинальной стоимостью. Преимуществом такого инвестирования является то, что не нужно обладать фундаментальными знаниями в области экономики и финансов. Поиском выгодных проектов будут заниматься профессионалы. При этом ПИФ не ограничивает географическое положение компании. Так, вкладывать можно в отечественные и зарубежные компании.

Эксперты здесь используют принцип диверсификации. Тот самый, о котором мы говорили в основных правилах успешного инвестирования.

ПИФ позволяет инвестировать деньги в развитие компаний, занимающихся добычей нефти, продажей косметики, производством и переработкой товаров.

Как происходит схема работы инвестиционного фонда?

Например, у вас есть сумма в размере 50 тысяч рублей. Вы понимаете, что этого недостаточно для запуска крупного проекта. Если вы найдете еще 9 человек с такой же суммой, то полмиллиона рублей уже может позволить запустить интересную и доходную бизнес идею. Но где найти остальных участников? Вот ПИФ как раз и позволяет объединить усилия нескольких инвесторов для грамотного управления деньгами. При этом, фонд не ограничивает сумму вклада. Участником может стать каждый, а доход будет распределяться согласно сумме вложения.

Не следует забывать, что определенную сумму нужно будет отдать экспертам, ведь именно они будут анализировать рынок и определять, куда вложить деньги.

Каждый из участников фонда, в зависимости от суммы инвестирования, получает определенное количество паев. Это свидетельствует о том, что каждый пай обладает своей номинальной стоимостью.

На все деньги фонд, которому вы доверили активы, покупает акции компаний (может быть разных компаний) и управляет ими на фондовой бирже. В конце определенного срока, который оговаривается в договоре, участники фонда могут забрать свою прибыль вместе с первоначально вложенным капиталом. А могут забрать только прибыль, оставив каптал работать дальше.

Справедливо будет сказать про финансовый риск, который существует в данном виде инвестирования. Безусловно, он есть, но минимальный.

Во-первых, с деньгами будут работать профессионалы, которые имеют специальное образование и большой опыт в сфере инвестирования.

А во-вторых, учитывая принцип диверсификации, деньги будут крутиться в разных проектах. Вероятность, что сразу «прогорят» все проекты минимальные.

Хорошей новостью для тех, кто боится инвестировать деньги в ПИФы, является контроль со стороны государства. Но даже в этом случае, для минимизации финансового риска, важно правильно выбрать фонд.

Учитывайте при выборе несколько критериев. Не ориентируйтесь только лишь на доходность. Это могут быть высокие показатели за короткий период либо обычной случайностью, удачным стечением обстоятельств. Если именно доходность для вас является главным критерием при выборе, то проанализируйте доходность ПИФа за длительный период времени.

Существует открытые и закрытые ПИФы, которые различаются правилами входа и долевого участия.

Открытый фонд удобен минимальной суммой долевого участия и краткосрочной инвестицией.

Закрытый фонд предлагает инвестирование на длительный срок.

Имея на руках сумму в 10-15 тысяч рублей, вы уже смело можете вкладывать ее в ПИФ и при этом рассчитывать на прибыль, который с каждым годом будет расти.

Очень часто люди, имея руках сумму в полмиллиона рублей, не придумывают ничего нового, кроме как поместить все средства на депозитный счет.

Доход от такого вложения будет намного больше, чем от депозита, но в том лишь случае, если данный фонд хорошо сработает.

- вкладом распоряжаются эксперты;

- высокая доходность;

- свободный вход;

- низкий порог входа;

- возможность страхования вклада;

- контроль государства над работой фонда;

- прозрачность управления деньгами;

- возможность вывода денег при открытой форме вклада;

- разнообразие проектов.

- оплата услуг профессионалов;

- финансовый риск.

Вложение в ПАММ счета

Еще одним вариантом инвестирования небольшой суммы денег является ПАММ счета. В некоторой степени, такой вариант имеет сходство с ПИФ тем, что объединяет деньги нескольких вкладчиков.

Но главным отличием является управление этими деньгами. Любой желающий может стать трейдером и управлять инвестиционными счетами. Это брокерские компании, которые в последнее время набирают большую популярность благодаря интенсивной рекламе в масс медиа.

ПАММ это форма управления капиталом одним человеком, который «играет» ценными бумагами на бирже. Все остальные участники наблюдают за процессом, получая прибыль пропорционально вложенным деньгам.

Для того чтобы реализовать данный вид инвестирования, нужно найти профессионального успешного брокера. Профессиональный брокер – это залог успеха данного вида инвестирования. Важно понимать, что все денежные операции происходят без участия вкладчика.

Если вам всегда хотело зарабатывать на бирже, но при этом вы понимаете, что не обладаете достаточным опытом и знаниями, то инвестирование в ПАММ счета как раз и будет оптимальный вариант.

Брокеры зарабатывают свой процент с каждой сделки, поэтому в первую очередь заинтересованы в успешности проекта. Но при этом они не инвестируют свои деньги, а значит и не несут финансовый риск. Для вкладчика, инвестирование в ПАММ счета – это хорошая возможность получения пассивного дохода.

Видео. Инвестиции в ПАММ счета

Заключение

Конечно, данный список вариантов инвестирования небольшой суммы далеко не полный. В данной статье информация базировалась на критерии сумму капитала в 50 тысяч рублей и отсутствия определенного опыта.

Сегодня в Сети можно найти множество предложений на тему инвестиций небольшой суммы. Чтобы не стать жертвой мошенников, не рассматривайте варианты финансовых пирамид. Заманчивое предложение получения быстрой и высокой прибыли всегда нивелируется фактом полной потери своего капитала.

Видео. Куда инвестировать небольшую сумму денег?